En esta serie de artículos, exploraremos cómo llevar a cabo un análisis financiero sólido de tu empresa. En esta primera entrega, nos centraremos en evaluar la información que nos provee el estado de resultados o el estado de la situación financiera, donde veremos la evolución de las ventas año tras año y su variación porcentual, varios indicadores clave como el EBIT y EBITDA, de igual forma veremos como analizar la utilidad bruta, operativa y neta, junto sus margenes. Un análisis financiero efectivo es esencial para tomar decisiones informadas y estratégicas en tu negocio.

Para esta serie de artículos utilizaremos una empresa del sector G4659 – Comercio al por mayor de otros tipos de maquinaria y equipo n.c.p. que cuenta con 7 años de información financiera para poder desarrollar nuestro análisis. Adicionalmente revisamos la pagina web de esta compañía con el fin de tener claridad del modelo de negocio y los productos comercializados.

Para iniciar, de acuerdo con lo que observamos en la pagina web de esta compañía, es una distribuidora de herramientas eléctricas, agrícolas a combustión y accesorios. Con esta información procederemos a analizar los resultados de esta compañía basados en la información que nos brinda el estado de la situación financiera.

Evaluación de los ingresos

Siempre que hablamos de análisis financiero nos viene a la mente dos herramientas muy populares y de bastante ayuda para comenzar con nuestra evaluación, y los son el análisis horizontal y el análisis vertical. Para el caso de la evolución de ingresos utilizaremos el análisis horizontal y para ello tenemos que explicar de forma sencilla ¿qué es el análisis horizontal?; este tipo de análisis busca evaluar como ha sido el comportamiento de las cuentas contables a lo largo del tiempo, por la forma de organizar un reporte financiero donde las columnas representan cada periodo, analizar horizontalmente es revisar los resultados de distintos periodos de tiempo.

Comenzaremos nuestro análisis revisando cómo han evolucionado los ingresos de esta compañía, para entender la dinámica de ventas e ingresos de la empresa analizada. Como podemos ver en la gráfica 1, nuestra empresa ejemplo ha llegado a doblar sus ingresos en los últimos 7 años, teniendo tasa de crecimiento en ingresos del 33% una cifra bastante interesante. Observando minuciosamente para los años 2016 a 2017 la empresa tuvo un decrecimiento en los ingresos cercano al -10% lo cual fue revertido en los siguientes tres años teniendo crecimientos positivos en promedio del 10%, a partir de allí se divisan crecimientos mucho mas importantes viendo de 2019 a 2021 un crecimiento del 33,7% una cifra que puede impresionar teniendo en cuenta que en estos años se presentó la emergencia sanitaria que ocasionó una desaceleración de la economía, sin embargo, esta empresa fue una de las tantas que se vio beneficiada de la cuarentena obligatoria.

Por último, para los años 2021 a 2022 se observa nuevamente un crecimiento significativo del 25,2% que a pesar de ser menor a la del periodo anterior continua en una tendencia acelerada de crecimiento en ventas para años afectados por la pandemia. Este fenómeno se puede explicar teniendo en cuenta el tipo de productos que comercializa esta empresa, al tener a disposición herramientas para arreglos o construcciones entre pequeñas y medianas, la venta de este tipo de producto se aceleró durante la pandemia teniendo en cuenta que las personas tuvieron mayor tiempo disponible para realizar sus refacciones o proyectos manuales, siendo esto una teoría de este comportamiento.

De acuerdo con el análisis, podemos evidenciar que esta compañía no tiene mayores inconvenientes en la consecución de ingresos, al contrario, se observa que logró cumplir con un crecimiento importante fuera del promedio histórico obtenido en años anteriores, ya veremos en capítulos siguientes si operativamente logró aprovechar este crecimiento en ventas.

Para tener en cuenta otros posibles escenarios, cuando logramos evidenciar ingresos decrecientes, falta de estabilidad o variaciones exageradas, debemos entrar a revisar el proceso de ventas, si se realiza una planeación, si el personales se encuentra capacitado, si se tienen metas definidas y se realiza un seguimiento a través de indicadores que permita identificar los principales puntos de dolor que tiene el área.

Análisis de Utilidades

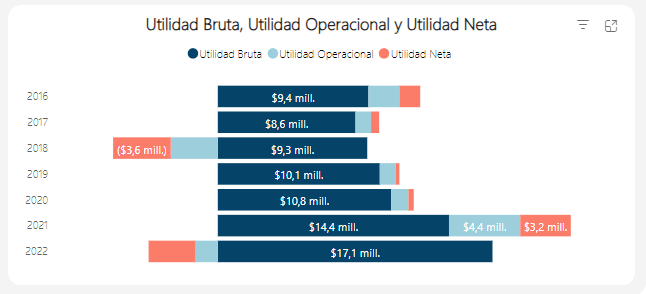

Una vez realizado el análisis de ingresos, debemos adentrarnos a la operativa de la compañía revisando sus cuentas contables del estado de resultados, el primero que debemos entrar a revisar es la utilidad bruta, la cual es el resultado de los ingresos menos el costo de los productos vendidos, para el caso de nuestra empresa ejemplo, el costo de las herramientas y maquinarias que comercializa.

De acuerdo con los resultados del año 2022, esta empresa tuvo una utilidad bruta cercana a los 17 mil millones, y empezamos a evidenciar problemas, de acuerdo al capitulo anterior destacamos el crecimiento cercano al 25% del año 2021 al 2022, sin embargo, respecto de la utilidad bruta, esta solo creció un aproximado del 19%, esto quiere decir que es muy probable que los precios de los insumos de la empresa aumentaron pero esta no quiso aumentar los precios a sus clientes, este podría ser un motivo por el cual se registraron esos niveles de crecimiento en las ventas.

Por otra parte, podemos ver que la utilidad operacional y neta se encuentran en terrenos negativos, por lo que esta empresa debe entrar a revisar el desarrollo de su operación, pasar de un año teniendo utilidades operativas de 4,4 mil millones y netas de 3,2 mil millones a negativas en el siguiente año no es normal y podríamos empezar a formar un par de teorías:

- Factores externos, sabemos que el año 2022 fue de gran turbulencia política y económica, generalmente en los cambios de gobierno de un país estos escenarios son normales, sin embargo, se presentó un pico inflacionario que no se veía en décadas, aumentos en las tasas de interés buscando controlar la inflación y el que consideramos mas importante para el modelo de negocio de esta empresa es el repunte a máximos históricos del precio del dólar. Al ser esta compañía comercializadora de herramientas eléctricas entre otras, es muy probable que estas herramientas sen importadas, siendo estos los mas damnificados con el precio del dólar, y si nuestra teoría en la que planteamos que la empresa no quiso aumentar precios a sus clientes es fácil de explicar que al tener insumos mas costosos al mismo precio se vean afectadas las utilidades.

- Factores internos, analizando los resultados también se puede proponer la teoría de colapso en el proceso de satisfacción del cliente, como vimos en el capitulo 1, las ventas crecieron de una forma significativa los últimos dos periodos, si la empresa no contaba con la infraestructura necesaria para dar cumplimiento a este crecimiento acelerado es posible que tuviera que incurrir en gastos adicionales en inventario, capital de trabajo, maquinaria y equipo, lo que mermaría las utilidades llevando el 2022 a generar perdidas, siendo este el caso, y de continuar con la tasa de crecimiento vista en los dos años anteriores estas pueden volver a terrenos positivos para el 2023 teniendo en cuenta que se realizaron pensando en dicho crecimiento.

Márgenes

Continuamos con las herramientas para analizar los resultados de nuestras empresas, ahora utilizaremos el análisis vertical, pero ¿qué es el análisis vertical?; es la evaluación de las cuentas contables respecto de otra en el mismo periodo, al contrario del análisis horizontal donde se analiza respecto de otros periodos, en el análisis vertical se analiza con el mismo periodo. Y esta vez haremos una combinación realizando análisis vertical y horizontal al mismo tiempo.

Para el análisis vertical veremos el margen bruto que es la utilidad bruta sobre las ventas de nuestra empresa ejemplo, y adicionalmente como análisis horizontal, lo compararemos con el margen de los años anteriores y lo podremos ver en nuestra gráfica 3.

En este gráfico podemos seguir evidenciando que el principal problema de esta compañía es operativo, a pesar de que en el análisis de ingresos el año 2018 tuvo un aumento en los ingresos del 27%, los márgenes para este año fueron negativos, esto se puede deber a consecuencias de la disminución de los ingresos en el 2017, sin embargo, volvemos a evidenciarlo en 2022, donde viene de un crecimiento continuo en los dos últimos años y los márgenes vuelven a terrenos negativos.

Al no conocer la operatividad interna de la compañía solo podemos plantear hipótesis de las causas de estos resultados como lo vimos en el capitulo anterior, ahora ¿qué se puede hacer para identificar y darle solución al problema?

Se pueden plantear varios escenarios dependiendo del problema, si se identifica que el problema es netamente cambiario, esta compañía debería plantearse realizare coberturas de tasa de cambio en el mercado de capitales, estos siempre acarrean un costo adicional, pero se debe evaluar si este costo es menor a las pérdidas que se están incurriendo en este sentido.

Otra opción es que estas perdidas sean por ineficiencia en el desarrollo del proceso debido a los aumentos de demanda y que la capacidad instalada no de abasto a dicha demanda, esto puede obligar a la empresa a asumir sobrecostos para cumplir con la demanda. En este sentido lo principal que se debe revisar es la cadena logística y los puntos de venta, si no se tiene capacidad instalada con el espacio necesario para satisfacer a los clientes se deben analizar nuevos canales de venta que no necesariamente sean tan costosos como un punto físico, por ejemplo, una tienda virtual. Por lo que logramos ver, cuentan con una pagina web robusta llena de productos, características de estos e información valiosa, sin embargo, no se puede comprar a través de ella.

Análisis de EBIT y EBITDA

Los indicadores EBIT por sus siglas en inglés, Ganancias antes de Intereses e Impuestos y EBITDA, Ganancias antes de Intereses, Impuestos, Depreciación y Amortización. Pero ¿Qué significa esto?

Para hacer estos conceptos mas simples podemos definir el EBIT como la utilidad operacional y el EBITDA como la caja operacional, teniendo en cuenta que el beneficio fiscal de las depreciaciones y las amortizaciones al final de la operación no me representan salidas de caja, es por esto que, lo podemos definir como la caja operacional.

Al igual que las utilidades podemos analizar estos con el resultado en numero o con su margen sobre las ventas para poder tener varios puntos de vista que nos ayuden a interpretar los resultados de los estados financieros que estamos analizando.

En esta primera entrega de nuestra serie sobre análisis financiero, hemos explorado cómo evaluar la evolución de las ventas, EBIT, EBITDA, utilidad bruta, operativa y neta, así como los márgenes correspondientes. Estos análisis iniciales son fundamentales para comprender la salud financiera de tu empresa y tomar decisiones estratégicas informadas. En la próxima entrega, abordaremos otros aspectos clave del análisis financiero. Déjanos en los comentarios que tema te gustaría analizar para ayudarte en lo que necesites.